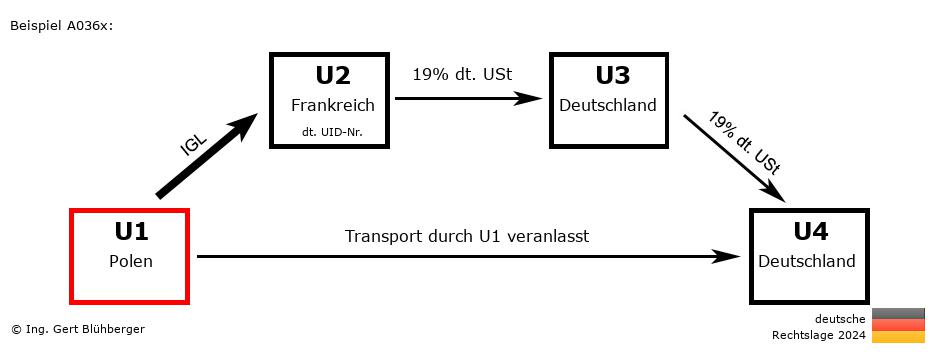

Sachverhalt:

Ein deutscher Unternehmer U4 (=letzter Abnehmer) bestellt bei seinem deutschen Lieferanten U3 (=2. Abnehmer) eine Maschine. Dieser wiederum bestellt die Maschine beim französischen Großhändler U2 (=1. Abnehmer). Da der Großhändler U2 die Maschine nicht auf Lager hat, bestellt er diese beim polnischen Produzenten U1 (=erster Lieferer) und weist diesen an, die Maschine direkt an den deutschen Unternehmer U4 zu liefern. Kurzbeschreibung des Reihengeschäfts:

- Registrierungspflichten:

- Der französische Unternehmer U2 muss sich im Bestimmungsland Deutschland registrieren lassen.

- "Lieferung 1" von U1 (Polen) an U2 (Frankreich)

- "Lieferung 2" von U2 (Frankreich) an U3 (Deutschland)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Deutschland (U4)

- "Lieferung 3" von U3 (Deutschland) an U4 (Deutschland)

- Ruhende Lieferung gem. § 3 Abs. 7 UStG

- Steuerbare Lieferung in Deutschland (U4)

Detailbeschreibungen aus der Sicht der einzelnen Unternehmer: Aus der Sicht des ersten Lieferers U1 (aus Polen): Aus der Sicht des ersten Lieferers U1 (aus Polen):

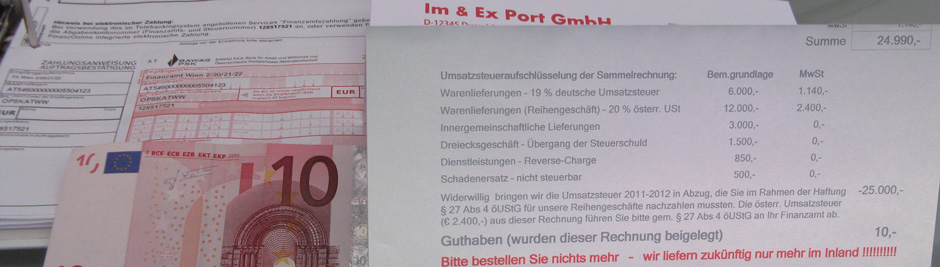

Ausgangsrechnung:

- Fakturierung:

Rechnung ohne Umsatzsteuer mit dem Hinweis auf die Steuerbefreiung (Innergemeinschaftliche Lieferung) gem. § 4 Nr.1 Buchst. b UStG iVm. § 6a UStG (oder alternativ mit Verweis auf Art. 138 der Richtlinie 2006/112/EC) und Angabe der eigenen (polnischen) USt-IdNr. sowie der deutschen USt-IdNr. des französischen Unternehmers U2.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts als innergemeinschaftliche Lieferung.

- Zusammenfassende Meldung (ZM):

Erfassung als (innergemeinschaftliche) Lieferung an die deutsche USt-IdNr. des französischen Unternehmers U2.

- Intrastat-Meldung:

Versendungsmeldung mit Bestimmungsland Deutschland. Seit 2022 sind auch das Ursprungsland und die deutsche USt-IdNr. des französischen Unternehmers U2 verpflichtend anzugeben.

Aus der Sicht des 1. Abnehmers U2 (aus Frankreich): Aus der Sicht des 1. Abnehmers U2 (aus Frankreich):

Registrierung:- Der französische Unternehmer U2 muss sich im Bestimmungsland Deutschland registrieren lassen und gegenüber U1 und U3 mit seiner deutschen USt-IdNr. auftreten. Die nachfolgend angeführten Eintragungen sind dementsprechend in der deutschen UVA und Intrastat einzutragen.

Eingangsrechnung:

- UVA (beim deutschen Finanzamt):

Die Eingangsrechnung enthält keine Umsatzsteuer und ist als innergemeinschaftlicher Erwerb in der UVA zu erfassen. D.h. auf der einen Seite muss die Erwerbsteuer (Zeile 24/KZ 89) abgeführt werden und auf der anderen Seite besteht die Vorsteuerabzugsberechtigung (Zeile 38/KZ 61) in gleicher Höhe.

- Intrastat-Meldung (bei der deutschen Behörde):

Eingangsmeldung mit Versendungsland Polen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen deutschen USt-IdNr. ausgestellt werden.

- UVA (beim deutschen Finanzamt):

Erfassung des Umsatzgeschäfts in der Zeile 12/KZ 81 als steuerpflichtige (Inlands-)Lieferung und Abfuhr der Umsatzsteuer aus dieser Lieferung an das deutsche Finanzamt.

Aus der Sicht des 2. Abnehmers U3 (aus Deutschland): Aus der Sicht des 2. Abnehmers U3 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Zeile 37/KZ 66 zu erfassen.

Ausgangsrechnung:

- Fakturierung:

Diese Lieferung ist in Deutschland (U4) steuerbar. Die Rechnung muss daher mit 19 % deutscher Umsatzsteuer unter Angabe der eigenen (deutschen) USt-IdNr. ausgestellt werden.

- Umsatzsteuervoranmeldung (UVA):

Erfassung des Umsatzgeschäfts in der Zeile 12/KZ 81 als steuerpflichtige (Inlands-)Lieferung.

Aus der Sicht des letzten Abnehmers U4 (aus Deutschland): Aus der Sicht des letzten Abnehmers U4 (aus Deutschland):

Eingangsrechnung:

- Umsatzsteuervoranmeldung (UVA):

Die in der Eingangsrechnung enthaltene deutsche Umsatzsteuer kann als Vorsteuer geltend gemacht werden und ist in der UVA in Zeile 37/KZ 66 zu erfassen.

Anmerkungen zum Reihengeschäft:

- In manchen Mitgliedsstaaten können für 4-gliedrige Reihengeschäfte, bei denen ein nationaler Kunde nachgelagert ist, die Vereinfachungsregelungen für Dreiecksgeschäfte angewandt werden.

- Wenn der französische Unternehmer U2 nicht mit einer deutschen USt-IdNr. auftritt sondern beispielsweise mit seiner eigenen französischen USt-IdNr., so wird ein zusätzlicher innergemeinschaftlicher Erwerb im UID-Land ohne Recht auf Vorsteuerabzug ausgelöst (§ 3d Satz 2 UStG). Das bedeutet, dass der Unternehmer U2 in Frankreich Erwerbsteuer bezahlen muss, aber nicht wie gewohnt diesen Betrag zugleich als Vorsteuer geltend machen kann. Siehe auch 3.14. Abs. 13 Beispiel 1 UStAE.

- Obige Detailbeschreibung aus der Sicht des Unternehmers U1 stellt nur einen Anhaltspunkt dar, wie die steuerrechtliche Beurteilung wäre, wenn in Polen die deutschen Gesetze gelten würden. Ebenso in der Reihengeschäft-Skizze wie auch in der Kurzbeschreibung wurden nationale Abweichungen zur deutschen Gesetzeslage nicht berücksichtigt!

- Die englische Version finden Sie im chaintransaction-calculator.de.

Bitte beachten Sie die Nutzungsbedingungen sowie den Haftungsausschluss. |